Hablemos de tu futuro

Lo que necesitas saber sobre el mundo de las pensiones, explicado en simple.

La rentabilidad de los multifondos es uno de los temas que concitan gran interés en nuestros afiliados, pero a la vez, lo que hay detrás de las fluctuaciones negativas o positivas tiende a confundir a quienes buscan interiorizarse en la materia.

Para ir conociendo este tema, primero debes tener en cuenta que la rentabilidad de la cuenta de capitalización individual se conoce como la ganancia o pérdida porcentual que tienen las inversiones de un fondo de pensión en un tiempo establecido, de las cuales se descuentan las comisiones fijas, reguladas por ley, que cobran las administradoras y la cotización adicional.

Esta rentabilidad en ningún caso es fija, ni está determinada por ley. Tiene variaciones dependiendo de las inversiones que se realicen y, por lo tanto, están sujetas a múltiples variables.

Es por esto que no se puede asegurar que un multifondo como el E, por ejemplo, no tenga pérdidas. Como pudiese ocurrir con otros instrumentos financieros como un depósito a plazo, donde se obtiene una rentabilidad positiva, pero muy acotada en el tiempo.

Factores de la rentabilidad

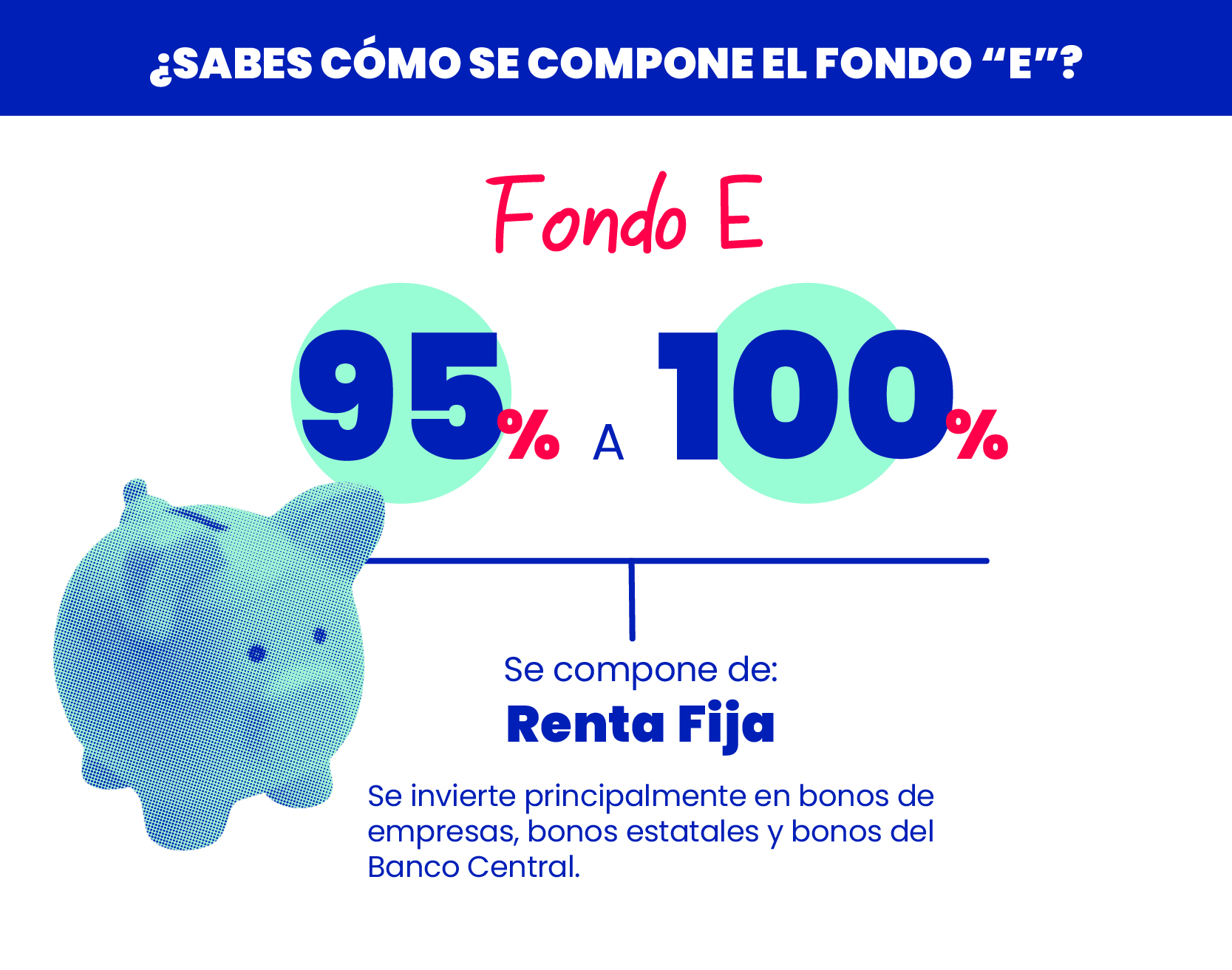

El Fondo E está conformado entre un 95% y un 100% por renta fija y se invierte principalmente en Chile casi en su totalidad en bonos de empresas (deuda de compañías), bonos estatales y bonos del Banco Central.

Durante este último periodo, el desempeño de este fondo se explicó por las pérdidas de las inversiones en instrumentos de renta fija nacional y acciones locales, lo que fue parcialmente compensado por las ganancias de las inversiones en instrumentos extranjeros.

En abril pasado se observó un alza en las tasas de interés de los instrumentos de renta fija nacional, lo que implicó menores retornos para este fondo por la vía de las pérdidas de capital.

Uno los puntos relevantes que explican en parte la caída de los fondos más conservadores, son los retiros de los 10% de los fondos de capitalización individual que se han efectuado desde el año pasado.

Estos proyectos de ley afectaron directamente a los fondos donde se realizan inversiones en renta fija, lo que, como lo mencionamos en un principio, no quiere decir que su rentabilidad esté asegurada.

Estas inversiones, al igual que todas, dependen de la oferta y la demanda, y como diversos economistas lo han explicado en el último tiempo, las AFP tuvieron que, en un periodo muy corto de tiempo, desinvertir en renta fija, lo que implica aumentar la cantidad de bonos disponibles gatillando que el precio baje y suba la tasa de interés. Así también, los retiros de fondos impulsaron el consumo privado levantando el crecimiento del PIB, esto llevó al Banco Central a elevar las tasas de interés para mantener a raya la inflación.

También debes tener en cuenta que, por la aprobación del Congreso de ayudas sociales, el Gobierno se vio obligado a endeudarse -para tener recursos disponibles-, emitiendo deuda (bonos), y como te lo explicamos antes, a mayor disponibilidad de bonos, menor su precio y mayor su tasa de interés.

En contraste con este periodo donde el Fondo E ha tenido una rentabilidad negativa, históricamente este multifondo ha tenido una rentabilidad en torno a UF+3%. Durante el 2019 y 2020, se observaron rentabilidades muy por encima de su promedio histórico, logrando una rentabilidad real de 9,03% y 4,47% respectivamente.

Actualmente, el Fondo E ha vuelto a su tendencia, pero hay que considerar que pueden existir riesgos políticos que influyan en un nuevo ajuste de las tasas.

El fondo correcto según tu edad

Cabe mencionar que la elección del Fondo E es totalmente voluntaria, ya que la normativa asigna el fondo D a las personas para el último periodo antes de pensionarse. Este dato es importante ya que, a la fecha, más de 900 mil personas están en el Fondo E cuando por edad no deberían estarlo y 3 de 4 personas que se encuentran en este fondo no están por pensionarse. Por lo anterior, recuerda elegir y mantenerte en un fondo adecuado según tu edad y tolerancia el riego.

De todas formas, la rentabilidad que obtienes se mide en el largo plazo y nunca debes analizarla en un período específico de tiempo (ej. un mes o un período de 3 meses) ni menos tomar decisiones apresuradas en periodos de volatilidad o crisis.

La Nota Técnica N°7 de la @Superpensiones, analiza la tendencia activa de cambios de fondo y el desempeño que obtuvieron los afiliados que realizaron traspasos de manera voluntaria.

Entre sus conclusiones se observa que en promedio las personas que realizan cambios de fondo han obtenido una rentabilidad un 6% menor entre marzo 2014 y noviembre 2020 debido a los cambios que han realizado. Así también, se constata que un 80% de las personas que realizan cambios de fondo obtienen resultados menores a los que habrían obtenido de haber permanecido en el fondo inicial.